Şekerbank kredi notunu artırdı!

Uluslararası Kredi Derecelendirme Kuruluşu Fitch Ratings, Şekerbank’ın Uzun Vadeli Ulusal Notu’nu bankanın yükselen finansal performansı doğrultusunda "BB+(tur)"dan "BBB-(tur)"...

Uluslararası Kredi Derecelendirme Kuruluşu Fitch Ratings, Şekerbank’ın Uzun Vadeli Ulusal Notu’nu bankanın yükselen finansal performansı doğrultusunda "BB+(tur)"dan "BBB-(tur)"e yükseltti. Şekerbank kredi notunu artırdı

Şekerbank kredi notunu artırdı Şekerbank açıklamasına göre, konuya ilişkin Fitch’ten yapılan açıklamada, ilgili not artırımına bankanın kredi değerliliğindeki artış dayanak olarak gösterilirken, bu pozitif gelişimin Transformasyon Programı’nın da desteğiyle karlılık göstergelerinde ve aktif kalitesinde görülen iyileşme doğrultusunda gerçekleştiği belirtildi.

Fitch Ratings, Şekerbank'ın diğer tüm kredi notları ile görünümlerini ise teyit etti.

Kredi notu nedir ne işe yarar?

Kredi Derecelendirme Notları Bize Ne Anlatıyor?

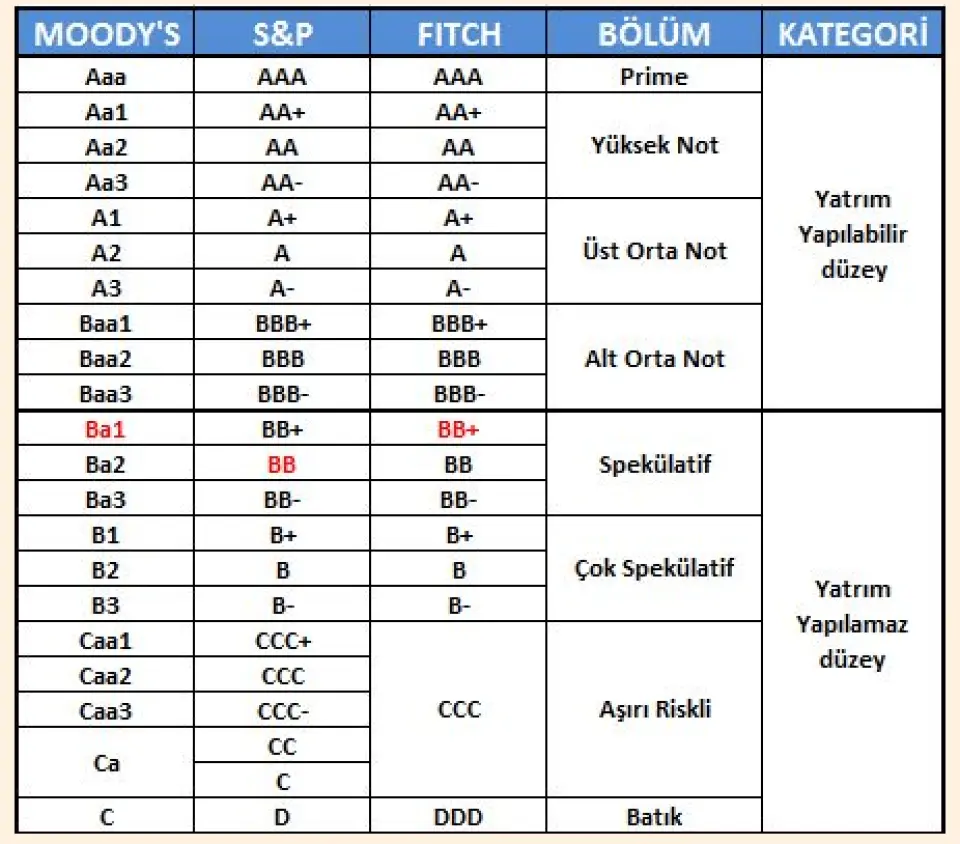

Kredi derecelendirme (rating) denildiğinde ilk akla gelen: Moody’s, Standart and Poors (S&P) ve Fitch ile AAA, Aaa, AA+, Aa1,... şeklinde ifade edilen notasyonlardır.

Fitch’in Londra’da ikinci bir merkezinin bulunduğunu not ederek; bu üç rating şirketinin merkezi de New York/Amerika’da bulunmaktadır ve 3 şirket te Amerika kökenlidir.

3 rating şirketinin notasyonları da A ile başlıyor. A derecelendirme notu ilgili kurumun düşük kredi riski bulunduğunu, B orta düzeyde kredi riski bulunduğunu ve C/D ise yüksek kredi riski bulunduğunu ifade eder.

A ile başlayan rating notlarının devamının şirketlere göre farklılaştığını görürüz.

Derecelendirme şirketleri, rating notları ile beraber notun görünümünü de açıklarlar. Görünüm için ise 3 kriter kullanılınır. Pozitif, negatif ve durağan. Moody’s pozitif için 1, durağan için 2 ve negatif için 3 kullanırken. Diğer iki rating şirketi pozitif için ‘+’, negatif için ‘-‘ ve durağan için ise herhangi bir notasyon kullanmaz.

Rating notunun görünümü bir sonraki not artışının yönünü gösterir. Pozitif görünüm bir sonraki derecelendirme notunun artacağına işaret ederken, negatif görünüm derecelendirme notunun bir basamak düşme riski bulunduğunu gösterir.

Yatırım yapılabilir (Baa3/BBB- ve üzeri) ve yatırım yapılamaz düzey (Baa3/BBB- altı); kısa ve uzun vadeli borç ödeme gücünü gösterir. Yatırım yapılabilir düzey kısa vadede borç ödeme gücünün yüksek olduğunu gösterirken; yatırım yapılamaz düzey kısa vadede borç ödeme kapasitesinin zayıf olduğuna işaret eder.

C ve D ile başlayan rating notları ise uzun vadeli borç ödeme gücünün de zayıf olduğu anlamına gelir.

Rating notu neden önemlidir?

Borç ödeme riski ve faiz oranı arasındaki ilişkiyi gösterdiği ve bunun da borçlanma maliyetlerini belirlediği için önemlidir. Borç ödeme riski arttıkça (rating notu kötüleştikçe), faiz oranı artar. Veya konuya tersinden bakarsak borç ödeme riski ne kadar düşükse, faiz oranı o kadar düşük olur.

En muteber ve güçlü kurumun devlet olduğunu varsayımıyla; bir şirketin derecelendirme notu, ait olduğu/faaliyet gösterdiği ülkenin derecelendirme notundan daha iyi olamaz. Dolayısıyla Türkiye’nin derecelendirme notunun yatırım yapılabilir seviyenin altına düşmüş olması ile birlikte tüm Türk şirketlerinin de rating notları yatırım yapılabilir seviyenin altına düşmüş durumdadır.

Bir Türk şirketi/bankasının tüm finansal göstergeleri kendi eş değeri bir Amerikan/Avrupa şirketi/bankasından çok iyi olsa ve daha iyi yönetilse bile; bizim kuruluşlarımız Amerikalı ve Avrupalı şirketlere kıyasla daha yüksek maliyetle borçlanır.

Örneğin; 2010 ve 2013 yılında ihracı gerçekleşen Arçelik ve Akbank’ın şirket tahvillerine baktığımızda USD cinsinden borçlanma oranlarının %4 ve %5 olduğunu görüyoruz. Bugün Türkiye yatırım yapılabilir seviyenin altına düştüğü için bu oranların yeni tahvil ihraçlarında daha yüksek olacağını rahatlıkla söyleyebiliriz (Arçelik; 3 Nisan 2023 vadeli, USD Eurobond, %5 / Akbank; 24 Ocak 2020 vadeli, USD Eurobond, %4).

Sonuç olarak yeterli özkaynağı olmayan, borçlanarak yatırım yapmak zorunda olan ve de yatırım yapılabilir seviyenin altında bulunan ülkelerdeki kuruluşlar daha işin başında dezavantajlı olarak geriden başlamaktadırlar.

Bugün bir Türk bankası kredi/banka kartı çıkardığında üzerinde ya Visa ya da Mastercard logosunu görürsünüz. Türk bankaları ve diğer tüm bankalar Visa ve Mastercard’ın ödeme alt yapısını kullanırlar. Hem Visa hem de Mastercard Amerika kökenli kuruluşlardır.

Benzer şekilde Türkiye’de bir bankanın bir şubesinden yine Türkiye’deki diğer bir bankanın herhangi bir şubesine dolar/euro cinsinden para transferi yaparsanız bunu swift aracılığı ile gerçekleştirebilirsiniz.

Swift (Society for Worldwide Interbank Financial Telecommunication) kurumunun baş harflerinin kısaltmasıdır. 1973’te Amerikan ve Avrupa bankaları tarafından kurulan bu kurum üye finansal kuruluşların döviz cinsinden ödemelerinin/para transfer ve döviz transferlerinin dünya çapında bir bilgisayar aracılığıyla yürütülmesini sağlar.

Borsa ve kripto haberlerine ilk siz ulaşmak için sitemize abone olmayı ve bildirimleri aktife almayı unutmayınız. Twitterdan takip ederek ve Telegram grubumuza katılarak da piyasa haberlerine ilk siz ulaşabilirsiniz.

Öncü haberciliğin adresi Borsametre…